직장생활을 하는 직딩이라면 누가나가 알아두어야할 13번째 월급봉투!! 연말정산 환급금!! 어려우면서도 알면 정말 쉬운 연말정산 비법을 예를 들어 공개한다.

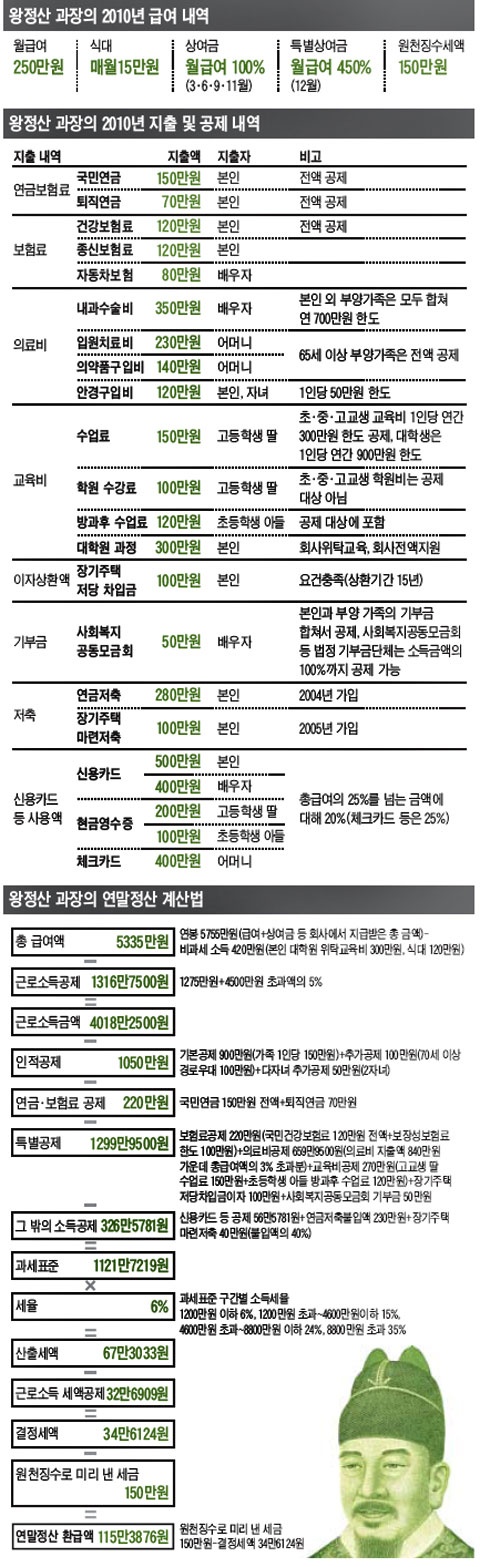

직장생활 17년째로 접어드는 s사 과장 왕장터(가명 46 연봉 5755만원)씨는 아버지(74 매달 30만원 은행이자)와 어머니(69), 전업주부인 아내(44), 고등학생 아들(17)과 중학생 딸(14)과 함께 살고 있다. 직장인이면 누구나 마찬가지인듯 왕 과장에게도 연말정산은 한 푼이라도 더 공제받아서 챙겨야 할 "13번째 월급봉투"다. 국세청의 자문을 받아 왕 과장이 이번 달에 연말정산을 통해 다음달에 세금을 얼마나 호나급받을 수 있을지를 미리 계산해보았다.

1. 근로소득금액을 계산하자

세금 산출의 기초가 되는 근로소득금액을 계산하려면 먼저 총급여액을 알아야 한다. 총급여액은 지난 1년간 받은 연봉(급여+상여금+특별상여금 등)에서 식대, 자가운전보조비, 본인 업무관련 학자금(대학원 위탁교육비),6세 이하 자녀 보육수당 등의 비과세소득을 뺀 금액이다. 식대는 월 10만원까지, 자가운전보조비는 월 20만원까지, 6세 이하 보육수당은 월 10만원까지 비과세된다. 왕과장의 경우 본인 대학원 과정 교육비(300만원)와 식대 120만원 등 비과세소득이 420만원이라 총급여는 5335만원이다. 여기서 근로소득공제(1316만7500원)를 빼면 근로소득금액이 된다. 왕과장의 2010년 근로소득금액은 4018만2500원이다. 근로소득공제금액은 소득구간에 따라 달라지는데 왕과장처럼 총급여가 4500만원을 초과할 경우 1275만원+4500만원 초과분의 5%를 공제해준다.

2. 1인당 150만원, 인적공제부터 챙기자!

인적공제는 크게 기본공제와 추가공제로 나눌 수 있다.

왕과장의 경우 본인 배우자 아버지 어머니 딸 아들 등 6명이 모두 기본공제 대상에 해당되는데 1인당 150만원씩 총 900만원의 기본공제를 받는다. 또 2자녀 이상을 둔 경우에는 해당되는 다자녀 복수로 추가공제도 받을 수 있다. 자녀가 2명이니 50만원이며, 내년에는 100만원으로 늘어난다. 왕과장의 아버지는 연간 이자소득이 360만원이지만 금융소득종합과세 대상(연간 금융소득 4000만원 이상)이 아니기 때문에 부양가족 공제 대상에 포함된다. 인적공제 금액은 총 1050만원이다.

3. 퇴직연금 등 연금보험료 공제

연금보험료 공제대상은 국민연금공무원연금 등 공적연금과 퇴직연금 등 크게 2가지다. 공적연금납입액은 한도 없이 전액 공제대상이지만, 퇴직연금 본인부담금은 연금저축 불입액과 합해 연간 300만원까지만 공제를 받을 수 있다. 왕과장의 경우 작년에 납부한 국민연금 150만원은 전액 공제대상이다. 그러나 연금저축에 280만원을 넣어, 퇴직연금은 불입액 70만원 중에서 20만원만 공제받을 수 있다. 그래서 총 220만원을 공제받는다.

4. 보험료와 의료비 공제

보험료는 강제보험과 임의보험으로 나뉜다. 국민건강보험/고용보험 등 강제보험은 전액 소득공제대상이다. 왕과장이 지난해 납부한 국민건강보험료 120만원은 전액 공제를 받는다.

그러나 임의보험을 보장성보험에 한해 연간 100만원까지 소득공제를 받을 수 있다. 따라서 왕광장은 지난해 본인 면의의 종신보험료로 120만원, 배우자 자동차보험료로 80만원 등 총 200만원을 지출했지만 100만원만 소득공제를 받을 수 있다.

의료비는 본인 총급여액의 3%를 넘는 금액을 공제받는다. 왕과장의 가족은 지난해 왕과장의 본인과 딸이 안경을 맞추느라고 가가60만원씩을 썼다. 부인과 어머니의 병원 치료비가 각각350만원과 370만원이다. 총 840만원을 지출했으니 총급여액의 3%(5335만원*3%=160만500원)를 넘어 의료비 공제를 받을 수 있다. 왕과장 본인과 65세 잇아인 어머니의 의료비는 한도 없이 지출한 만큼 모두 공제를 받는다. 나머지 부양가족 모두는 합쳐서 연간 700만원이 공제 한도다. 안경구입비는 1인당 50만원이 한도라 왕씨와 딸의 실제 안경 구입비는 60만원씩이지만 50만원씩만 공제를 받을 수 있다. 결국 840만원에서 안경구입비 한도에 걸리는 20만원을 뺀 820만원에서 160만 500원(총급여액의 3%)을 뺀 659만 9500원이 의료비 공제액이다.

5. 교육비와 주택자금 공제

교육비는 취학 전 아동, 초/중/고생 자녀의 1인당 연300만원, 대학생은 1인당 연 900만원까지 공제를 받는다. 취학 전 아동은 학원이나 체육시설 수강료가 공제 대상이지만 초중고생 자녀는 학원비공제가 없다.

왕과장의 가족은 지난해 교육비로 고등학생 아들의 학교수업료 150만원과 중학생 딸의 교육비(학교급식비, 교과서대, 방과 후 학교 수강료 등) 120만원 등 총 270만월을 썼다. 회사가 지원한 왕과장의 본인의 대학원과정 학비 300만원은 비과세소득으로 분류됐기 때문에 교육비 공제에서 제외된다.

장기주택저당차입금 이자상환액은 연간 10000만원 한도로 소득공제를 받을 수 있기 때문에 왕씨가 작년에 주택담보대출 이자로 지급한 100만원은 전액 소득공제 대상이다. 배우자인 왕씨 부인이 사회복지공동모금회에 낸 기부금 50만원도 공제받을 수 있다. 따라서 교육비 등으로 총 420만원 공제를 받는다.

6. 신용카드 등 기타소득공제

장기주택마련저축은 불입액의 40%가 공제한도다. 왕과장이 지난해 장기주택마련저축에 100만원을 저축했으니 40만원을 공제받는다. 연금저축은 퇴직연금 불입액과 합산해 연간 300만원까지 소득공제를 받을 수 있다. 왕과장의 저축연금에 280만원을 넣었고, 퇴지연금으로 70만원을 부었따. 공제 순서상 퇴직연금이 먼저라 퇴직연금 70만원을 먼저 공제받고 저축연금은 280만원을 넣었지만 230만원만 공제받는다.

신용카드, 현금영수증, 체크카드 등 이용액은 연봉의 25%를 넘는 금액 중 20%를 연간 300만원 한도에서 공제받을 수 있다. 왕과장 가족은 지난해 신용카드 등으로 총 1600만원을 써서 총급여의 25%(1333만7500원)가 넘는 금액인 266만2500원에 대해 공제를 받는다. 신용카드로 1200만원, 체크카드로 400만원을 썼기 때문에 266만2500원의 75%에 대해서는 공제율 20%를 곱하고(266만2500원*0.75*20%), 25%에 대해서는 공제율 25%를 곱해야 한다. 각각 39만9375원과 16만6406원이고 합쳐서 56만5781원이다.

7.환급 세액 계산

왕과장의 근로소득금액에서 인적공제/특별공제 등 각종 공제를 뺀 과세표준은 1121만7219원으로 께산됐다. 과세표준에 소득세율을 곱하면 산출세액이 나온다. 소득세율(주민세 제외)은 1200만원까지 6%이므로, 왕씨의 과세표준에 6%를 곱한 산출세액은 67만3033원이다.

여기서 근로소득세액공제를 빼면 지난해 내야 할 최종적인 세금이 나온다. 근로소득세액공제는 산출세액이 50만원 이하면 산출세액의 55%, 50만원을 초과하면 50만원을 넘은 금액의 30%에 27만5000원을 더한다. 왕과장의 경우 산출세액이 50만원을 초과하니 (67만3033원-50만원)*30%인 5만1909원에 27만5000원을 더한 32만6909원이 근로소득세액공제가 된다.

결국 왕과장이 내야 할 세금은 산출세액 67만3033원에 근로소득세액공제(32만6909원)를 뺀 34만6124원이된다.

그런데 왕과장은 매달 월급에서 12만5000원을 원천징수당해 이미 150만원의 소득세를 낸 상태이다. 따라서 연말정산을 통해 2원 달 봉급날13번째 연말정산금 확급액은 115만3876원이 된다.

알면 누가가 찾아서 목돈으로 만들수 있는 내가 더낸 세금 돌려받는 방법 지금이라도 잘아보고 한푼이라도 더받아내세요~

연말정산 간소화 서비스 간편하게 연말정산할수 있는 국세청 링크

국세청 연말정산 간소화 서비스

http://www.yesone.go.kr/login/index.jsp

ATSC 전송방식

ATSC 전송방식

[연말정산] 근로소득의 개념 및 과세 범위

[연말정산] 근로소득의 개념 및 과세 범위